Hyperliquid(HYPE)とは?仕組み・特徴・将来性を初心者向けにわかりやすく解説

この記事を読み終わると得られること

- Hyperliquidエコシステムについての基礎知識

- Hyperliquidはどのような問題を解決するために登場したか

▼ Hyperliquidとは?

Hyperliquid(ハイパーリキッド/HYPE)は、高速・低遅延のLayer-1分散型取引所(DEX)プラットフォームです。特定の管理者を持たず、分散型の仕組みにより、誰でも安全にオンチェーン取引が行える点が特徴です。

以下、Docsからの和訳です。

Hyperliquidは、高性能なLayer-1ブロックチェーンで、すべての金融活動がオンチェーンで完結するオープンな金融システムを目指しています。

流動性、ユーザーアプリケーション、取引活動が統合されたプラットフォーム上で相乗効果を発揮し、将来的にはすべての金融を包含することを目標としています。

技術面では、Hyperliquidは独自のLayer-1ブロックチェーンとしてゼロから最適化されており、HyperBFTというカスタムコンセンサスアルゴリズムを採用しています。これはHotstuffなどに着想を得たもので、高速・高効率なブロック確定を実現します。

状態実行は HyperCore と HyperEVM の2つのコンポーネントに分かれています。

- HyperCore:永続先物やスポット注文書を完全オンチェーンで処理。すべての注文、キャンセル、取引、清算が透明に行われ、HyperBFT由来の1ブロック確定を実現。現在、秒間20万件の注文を処理可能で、さらに最適化が進められています。

- HyperEVM:Ethereum互換のスマートコントラクト環境で、HyperCoreの高性能流動性や金融プリミティブを誰でも自由に利用可能にします。

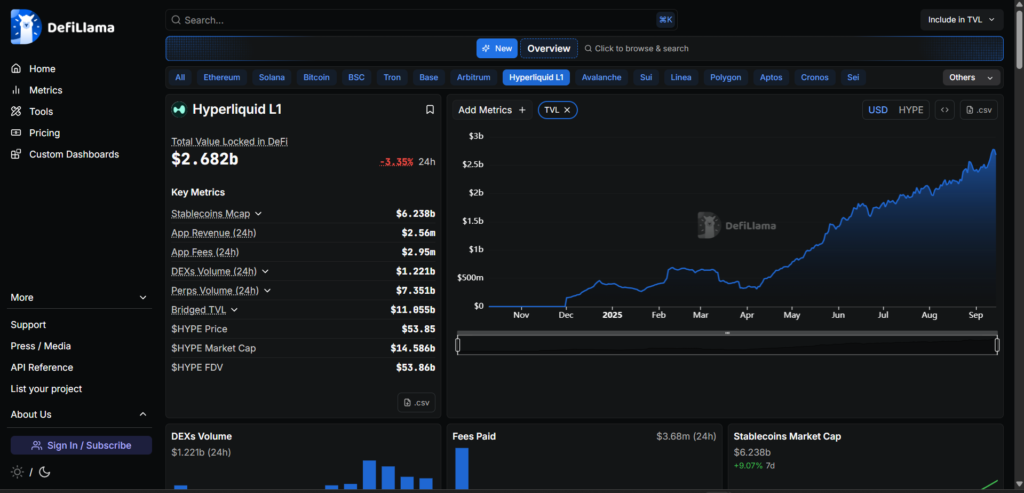

新興DEXであるHyperliquidは、LogXなどのDEXがサービスを終了する中成長し続け今ではトータルの取引量が3Bドルまで成長しています。これから同じようなDEXが出現するかもしれませんがHyperliquidは間違いなくここ数年でもっとも成功したDEXの1つといえると思います。

余談で、この記事を書いている人はHyperliquidがローンチされ、エアドロップがあった当初他のPerpDEXをお触りして数回しか触ってなかったのでエアドロップの対象外だったワンね。悔しそうにしてたワンねw

▼ Hyperliquidはビットコインとどう違う?

| 項目 | Bitcoin | Hyperliquid |

|---|---|---|

| コンセンサス方式 | Proof of Work (PoW) | HyperBFT(HotStuff に着想を得た BFT + PoS 型) |

| ブロック生成速度 / ブロックタイム | 平均 約10分ごとにブロックが生成される | 非常に短いレイテンシ(例:HyperCore で注文応答含む処理レイテンシの中央値 0.2 秒、99百分位で0.9秒) |

| ブロック確定性(Finality) | 逐次的確率的確定(PoWなので多数のブロックが後続することで確率が高まる) | 「ワンブロック・ファイナリティ」(1つのブロックで取引などが確定と見なされる設計) |

| スループット/注文処理能力 | 数 TPS(Transactions Per Second)程度。Bitcoin の設計はトランザクション指向で、1秒あたり数件〜十数件の処理が一般的 | 高スループット設計。HyperCore 部分では 200,000 注文/秒(orders/sec)を処理可能。 |

| 手数料・ガス代 | PoW の計算コスト・マイナー報酬が必要で、Bitcoin ネットワークの混雑時には手数料が高くなる | Hyperliquid は HyperBFT による PoS/BFT 型であり、設計的に手数料やガス代の最適化が図られている。HyperCore の注文板取引ではガス不要または低ガス設計、多くの取引を高速処理できることによるコスト低減が見込まれている |

| ブロック構造・トランザクション種類 | 一つのブロックチェーン、すべてのトランザクション・状態を同じチェーンで管理 | デュアル構造 (“dual-block architecture”) を採用。HyperCore(注文板・先物・スポットなど取引中心)と HyperEVM(スマートコントラクト/DeFiアプリ中心)という二つのレイヤーがあり、それぞれ処理パターンやブロック速度・サイズ等を異なる設定で最適化している |

1. PoW vs HyperBFT(PoS + BFT 型)

- PoW(Proof of Work, Bitcoin の方式)

マイナーと呼ばれるノードたちがハッシュ計算を競い合い、最初に条件を満たすブロックを見つけた者が報酬を得る。電力と計算力を多大に消費。セキュリティは高いが、確定までに時間がかかる(多数の後続ブロックが必要)という性質がある。 - HyperBFT(Hyperliquid の方式)

HotStuff などのBFT(Byzantine Fault Tolerance)プロトコルをベースにした、PoS(ステーク型)要素を含む方式。

特徴として、少数のバリデーター(ステークを置いたノード)がブロックを生成し、承認する仕組み。多数の遅延や冗長性を削減し、エンドツーエンド(発注から確定まで)のレイテンシを極めて短くできる設計になっている。

また、ワンブロックで取引や注文のキャンセル・清算などが確定するように設計されており、注文執行時の不確実性が少ない。

2. ブロックチェーン構造と注文板/取引モデル

- Bitcoin はトランザクション指向。基本的に「送金」「受け取り」「手数料支払い」のようなトランザクションが主な内容。注文板(Order Book)や先物(perpetual futures)などの複雑な金融取引機能は標準には含まれていない。

- Hyperliquid は HyperCore というモジュールで オンチェーン注文板 を持ち、スポット注文、永続先物注文、マッチング、清算などがすべてプロトコルレベルで処理される。注文・キャンセル・清算などすべての動作が「ブロック内で完結可能」になっている設計。これにより、CEX(中央集権取引所)の注文体験に近く、スリッページや取引遅延を減らすことができる。

3. ファイナリティ(確定性)

- Bitcoin ではブロックが生成されても、それが改ざん可能性ゼロとは言えず、通常 6 ブロック(約1時間)ほどの承認を待つ(取引が「十分確か」になるという意味で)という慣習がある。つまり、常に確率的。

- Hyperliquid の設計では、HyperBFT を用いて「1ブロックで確定(one-block finality)」または非常に短時間で確定するように作られており、取引執行の際のリスクを減らしている。注文を出してから完了までの遅延が小さい。

4. スループット・処理能力

- Bitcoin の TPS(transaction per second)は低い(一般には 3~7 TPS 前後)で、高頻度注文や先物など複雑な金融ツールには向かない。ネットワーク混雑時には手数料が跳ね上がり遅延が出る。

- Hyperliquid は、HyperCore で「200,000 注文/秒(order/sec)」を処理できる水準を既にフィールドで実証している。さらに処理ロジック・実行部分を最適化すれば、百万単位の注文もこなせる可能性がある設計。 また、注文応答レイテンシも低く、UI上での体感速度が高速。

・技術的なトレードオフと注意点

Hyperliquid のこうした設計が「ほぼ CEX(中央取引所)並みの速度と機能をブロックチェーンで実現する」という点では非常に革新的ですが、いくつかのトレードオフや課題も存在します。

- 分散性 vs 性能

高速・高スループットを実現するためにはバリデーター数やノード分布の最適化が必要で、過度にステーク/バリデーター集中が進むと分散性が弱まる可能性あり。 - ステーキングリスク・ガバナンス

ハイパフォーマンスを追求する設計は、バリデーターの選定・インセンティブ設計が重要。報酬制度や安全策が十分でないと、セキュリティの弱点になる。 - 新興プロジェクトとしての実証実績の不足

Bitcoin は2009年から運用されており、膨大な履歴・検証済みのセキュリティ実績がある。一方、Hyperliquid は比較的新しいため、極端な条件下での耐性・未知の脆弱性が残っている可能性。 - 手数料スパイク・混雑時の対応

多くの取引や複雑なスマートコントラクトが一斉に動く場合、HyperEVM の部分で手数料やガス使用量が上がることが報告されており、ユーザー体験に影響を与える可能性がある。

・ビットコインとの違いまとめ

こうした違いを踏まえると、Bitcoin と Hyperliquid の比較は以下のようなポイントで整理できます:

- Bitcoin は「安全性」「分散性」「信頼性」が非常に高く、歴史的実績が豊富

- Hyperliquid は「即時性」「取引速度」「注文板・先物など金融商品の複雑さ」「ユーザー体験」にフォーカスして設計されており、特定の用途では Bitcoin よりも優れている可能性あり

トレーダーや開発者、ユーザーがどちらを選ぶかは、どの要素を重視するかによるところが大きいです。「安全性重視」「時間的信頼性」「分散性」が第一なら Bitcoin、「高速な取引」「透明性がある注文板金融」「DeFi/永続先物取引など」に使いたいなら Hyperliquid の方が適しているケースが多くなります。

▼ Hyperliquidはどのような問題を解決するために登場したか・その仕組み

Hyperliquidは、主にDeFi(分散型金融)のデリバティブ取引領域において「既存の分散取引所(DEX)や永続先物市場(perps market)」が抱える複数の技術的・運用的な課題をクリアにするために設計されています。

以下に、その具体的な問題とHyperliquidの対応策を整理します。

・問題点①:流動性の不足と価格実行の悪さ

- 多くのDEXや永続先物プロトコルでは、流動性が浅いため、大きな注文を入れたときに「スリッページ(注文価格と実際に約定する価格のずれ)」が起きやすい。

- 注文板(オーダーブック)がオフチェーンだったり、注文処理が遅かったりすると、透明性・公平性が損なわれ、取引コストが高くなる。

Hyperliquidの解決策:

- Hyperliquidはオンチェーン注文板(order book)を採用し、すべての注文・キャンセル・清算(liquidation)などをブロックチェーン上で実行することで透明性を確保しています。

- 高スループット(多くの注文を短時間で処理できる能力)、低レイテンシー(取引の応答速度)といった性能を重視しており、トレーダーが「遅延や処理遅れで損をする」状況を減らそうとしています。

・問題点②:手数料・ガス代・操作コストの高さ

- 多くのDeFiアプリケーションは、EthereumなどのLayer-1やガス代の高いチェーン上にあり、取引・注文を出すたびにガス代がかかる。これが小額取引・頻繁な注文をするユーザーにとって大きな障壁となります。

- また、注文を行った後の執行ミスや遅延により、コストが予期せず増大することも多い。

Hyperliquidの対応:

- 自社のブロックチェーン・コンセンサス機構(HyperBFTなど)を採用することで、ネットワーク設計を最初から高性能・低遅延を前提として構築しています。これにより、取引遅延・ガス代などのコストを抑える構造になっています。

- また、「zero gas fees」(ある操作ではガス代が不要、または非常に低く)という報告がされており、頻繁に取引を行うユーザーにとって手数料コストの負担をかなり軽減できる設計がなされています。

・問題点③:中央集権的モデルとのトレードオフ

- 中央集権型取引所(CEX)は流動性も速さもあるが、ユーザー資産の管理・透明性・規制リスク・検閲・停止リスクなどの問題を抱える。

- 一方で、既存の分散型取引所(DEX)は透明性と分散性はあるものの、流動性・スピード・機能性・ユーザー体験でCEXに劣るケースが多かった。

Hyperliquidのビジョン:

- “Centralized Exchangeの性能を持ちながら、Decentralizedの制御・透明性を保つ取引所” を目指している。つまり、「速度・スループット・低コスト」という点でCEXに近づきつつ、オーダーブックをオンチェーンで透明に管理することでDEXの良さも併せ持たせようとする設計です。

- また、ユーザー体験(オンボーディング、操作性、注文の種類、ウォレット接続など)が従来のDeFiに比べて洗練されており、「使いやすさ」も強く意識されています。

・問題点④:収益性とインセンティブ設計の難しさ

- 多くのDeFiプロジェクトはマーケティング・インセンティブに依存し、プロトコル自体の取引手数料・利息収入などからの持続的収益を確保できていないものが多い。

- また、流動性提供者(LP)にとっては、資金を預けるリスク(未実現損、清算リスク、流動性リスクなど)が大きいにもかかわらず、報酬構造が不明瞭であったり過度に変動することがある。

Hyperliquidの対策:

- プロトコル手数料・流動性提供報酬・トークン報酬などを組み合わせて、資本提供者・トレーダー双方に「動かせるインセンティブ」を設けています。手数料の一部をHLPトークン保有者への報酬や、HYPEトークンのバーンや買い戻しなどに回すモデルが言及されています。

- また、流動性をプールする「Vaults」などの仕組みによって、受動的な資本提供者も戦略的な参加をできるような構造が設けられています。これにより、単なるマーケティング報酬でなく、実際に資本効率の高い参加を促す機能が備わっています。

・問題点⑤:取引の透明性・操作耐性・ユーザー保護

- オラクル操作・価格操作・不透明な清算など、取引環境の信頼性を損なう要因がDeFiには多数あります。

- 特に永続先物やレバレッジ取引では、過度なレバレッジや流動性の浅い市場での価格操作が大きなリスクを生じます。

Hyperliquidでの工夫:

- 取引・清算・注文・キャンセルなどすべてをオンチェーンで行うことで、外部からの操作や隠れた手数料・ミドルマンの介入を抑える。

- 頻繁なオラクル更新やストップロス・清算の仕組みを明確にし、不正/操作の入り口を減らす設計がなされています

▼ Hyperliquidが目指す設計哲学

Hyperliquidは、「トレーダーや流動性提供者が実際に抱える不便・リスク」を徹底的に洗い出し、それを技術・インセンティブ・運用設計によって解消しようとしているプロジェクトです。

その設計哲学を以下のようにまとめられます:

- パフォーマンス重視:オンチェーンでもCEXに匹敵する速度と応答性を持たせる

- 透明性と信頼性:すべての重要な取引過程をブロックチェーン上に記録することにより、「言ったもの勝ち・見えないコスト」が入り込む余地を減らす

- インセンティブの整合性:トークン経済・流動性報酬・手数料分配などで、プロトコルの成功とユーザー・資本提供者の利益が一致する仕組みを作る

- ユーザー体験の向上:複雑さをできるだけ排除し、実際に使って初めて「使える」と感じる機能を優先する

▼ $Hypeをナスダック上場済みの医療企業が購入?

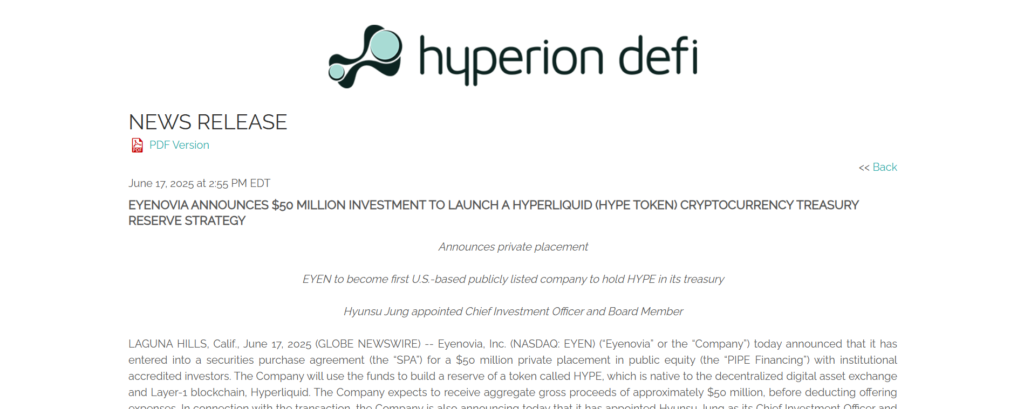

以下、AIにより和訳要約したものです。アメリカの眼科医療分野で活躍する企業がDefiのエコシステムに参加したとのこと。

- 投資の目的

眼科医療技術を提供するEyenovia(NASDAQ:EYEN)は、Hyperliquidのネイティブトークン「HYPE」に対して、5,000万ドル相当をPrivate Placement(PIPE)で投資し、企業の暗号資産型財務準備金(Treasury)を構築します。これにより、米国の上場企業として初めてHYPEを保有する事例となります。 - トークン配分と役割

この資金で、約104万枚のHYPEを平均価格34ドル(約3,740円)で取得。さらに、同社はHyperliquidのバリデーター(検証ノード)として参加し、自社トークンのステーキングによる利回り取得を目指します。 - 経営体制の変更

この戦略を指揮するために、Hyunsu Jung氏が最高投資責任者(CIO)兼取締役に就任しました。さらに、暗号資産の保管にはAnchorage Digitalと提携しています。 - 企業ブランドの変更

取引完了後、同社は社名を「Hyperion DeFi, Inc.」、ティッカーを「HYPD」に変更し、Nasdaq上で新たに上場を続ける予定です(2025年7月3日発効予定)。 - 既存事業の継続

同社は並行して、眼科用ジェット式医療機器「Optejet UFD」の開発を継続中で、2025年9月のFDA申請を目指しています

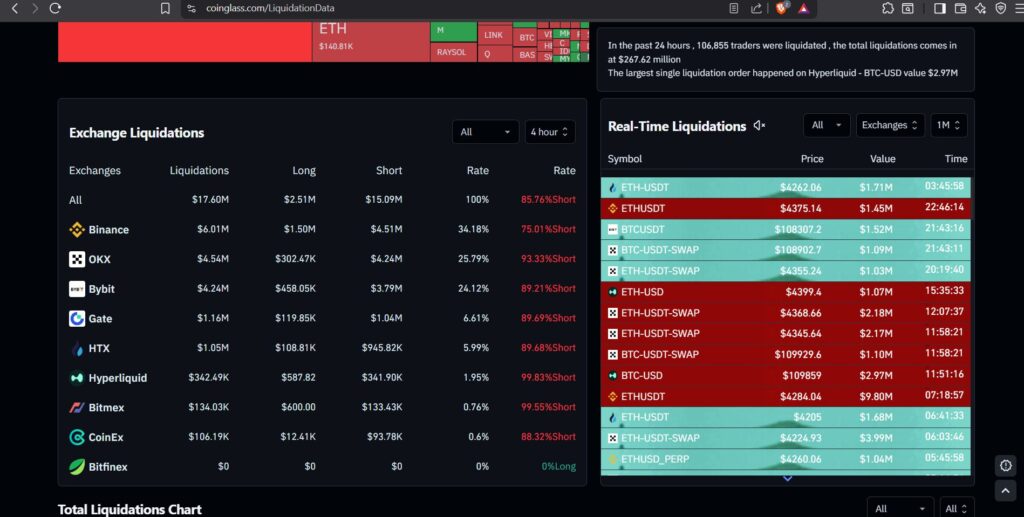

▼ Hyperliquidのトレーダーはマーケットにとって無視できない存在になっている

伝統的なCEX(中央集権型の取引所)であるBitmexやBitfinexなどと肩を並べてデータが表示されるくらい、新興なのに資金力があるトレーダーに利用されています。

特に清算データはとても重要なデータで、その中にHyperliquidが入っていることはかなり注目されていることの現れだと感じます。

▼ Hyperliquidの買い方

・Hyperliquidで買う

①メタマスクやBaseウォレットなどを作る

Defiの世界を探求するには自身でウォレットを持つ必要があります。私はCoinbaseが開発したウォレット、Baseウォレットをよく使ってます。

関連記事:DEX公式リンク集、ウォレットから資金が抜かれる理由と対策

②HyperliquidにメタマスクやBaseウォレットを接続

Hyperliquidにウォレットを接続・Depositの欄から預け入れるコインを選択します。例としては、

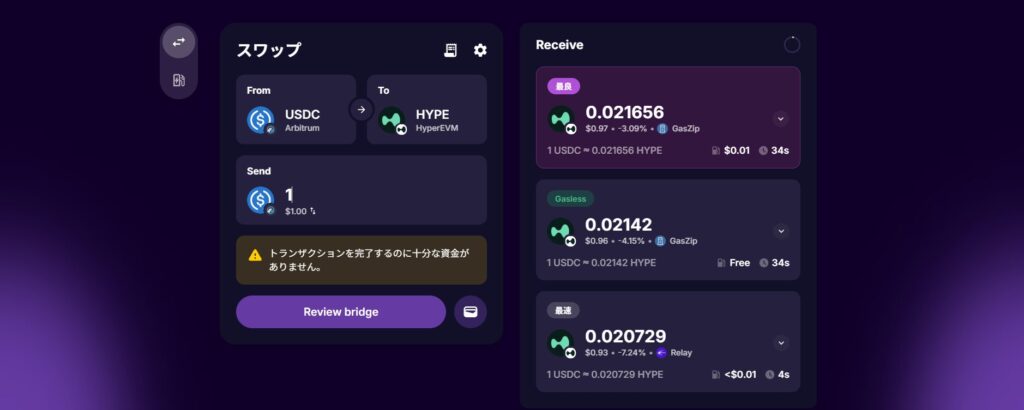

OKJやBitbankなどからArbitrumチェーン経由でETH(イーサリアム)をウォレットに入金。Arbitrumチェーン上のETHをArbitrumチェーン上のUSDCにスワップ。HyperliquidへUSDCを入金。

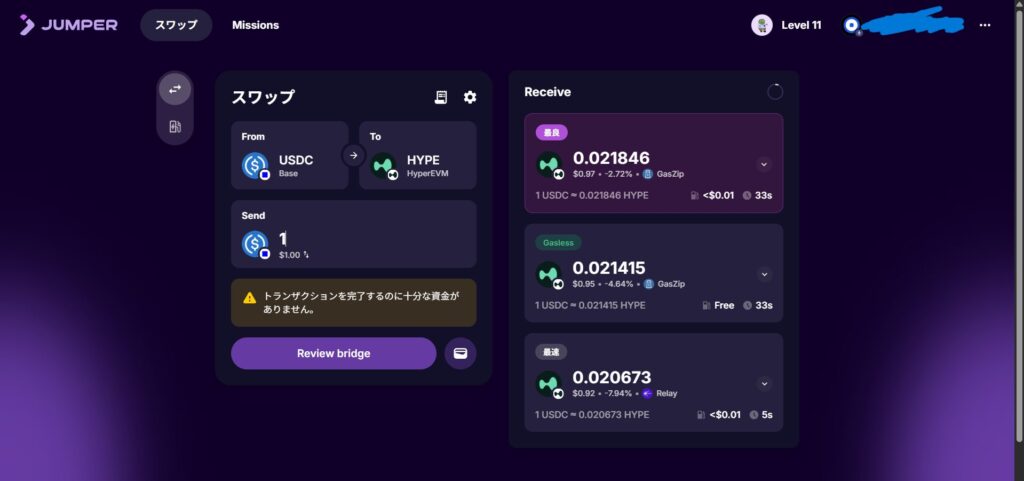

・DEXでSwap(スワップ)・Bridge(ブリッジ)する

スワップしたくても流動性の無いペアがありスワップを完了できないことがあるため、まずはBaseやArbitrumチェーン上のUSDCに変換するといいです。

関連記事:DEX公式リンク集

▼ Hyperliquidまとめ

HyperliquidのようなperpDEX(パーペチュアルDEX)の躍進は、これまでCEX(中央集権型取引所)の独壇場だった高機能なデリバティブ取引をオンチェーンで実現しつつあります。高速なマッチングエンジン、柔軟なオーダーブック、豊富なペアの提供など、かつては「CEXにしかできない」と思われていた機能が分散型で展開され始めているのです。これは単なる技術革新にとどまらず、金融市場そのものが透明性と検証可能性を備えながら進化していく大きな転換点と言えます。今後は、CEXと遜色ない利便性を持ちつつ、DEXならではの信頼性と透明性を兼ね備えた取引体験がスタンダードになる可能性が高いでしょう。

最後までお読みいただきありがとうございました。